据《华尔街日报》美国当地时间30日上午报道,亿滋向好时提出了收购要约。好时的股票在收购消息公布之后上涨了21%至每股117美元。

随后CNBC援引未具名消息人士的信息,亿滋的报价在每股107美元,并且将以一半股票一半现金的方式支付。这个消息使得上午收盘时的价格达到了每股113美元。

美国当地时间30日下午,好时的董事会在一份声明中表示已经收到亿滋每股107美元的收购报价,但董事会方面已经回绝了该收购要约,并且判断为“并未有继续磋商的合作基础”。

好时的市值在250亿美元,而亿滋则在680亿美元。2012年,亿滋从卡夫集团分拆出来。

CNBC同时透露,两者的收购谈判持续了一段时间。而《华尔街日报》则称,亿滋承诺在合并交易完成以后不进行裁员,并将其全球巧克力业务总部设在宾夕法尼亚州的好时总部所在地。从以往其他一些公司尝试收购好时却最终未实现的案例来看,亿滋的这些承诺被认为对于为双方可能达成的交易至关重要。

但这最后仍然没有打动好时的董事会。从目前的声明来看,好时近期并没有相关的打算。好时董事会的多数成员来自于好时信托基金(The Hershey Trust),目前该基金持有好时公司的8.4%普通股,但却控制着该公司81%的投票权。

这场收购可能来自于激进投资者Nelson Peltz和Bill Ackman的敦促。两者持有可观的亿滋股票,2013年,Bill Ackmam鼓动百事对亿滋进行650亿美元的收购,他还曾表示亿滋要么设法加快自己的营收增长速度,要么出售给竞争对手。一个潜在的买家可能来自于亿滋的前身,卡夫和亨氏组成的新公司。

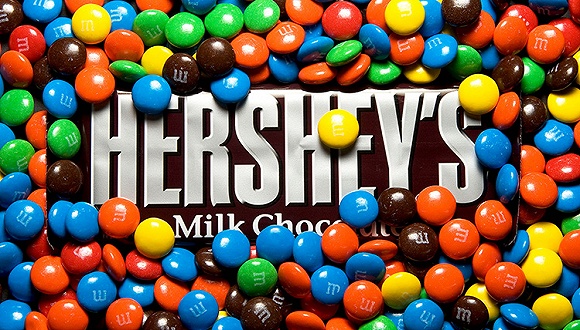

从亿滋方面来看,收购可以继续巩固它在食品行业的地位,丰富其糖果和巧克力的品牌。如果收购成功,这家联合公司将成为食品生产巨头和全球最大甜品生产商,拥有370亿美元年销售额,以及超过900亿美元市值。好时去年总收入为74亿美元,亿滋去年收入为296亿美元。亿滋将可以控制旗下吉百利品牌巧克力在美国的生产和配送权,同时拥有对雀巢公司旗下巧克力产品Kit Kat在美国的生产和配送权,这也将令亿滋国际继续保持独立性,避免成为被收购目标。Kit Kat是雀巢产品,但好时拥有该品牌在美国的生产配送权。两家公司的产品将囊括亿滋旗下奥利奥、吉百利等品牌,更将涵盖好时旗下的同名巧克力,以及好时Kisses和花生巧克力品牌(Reese's)。

不过,最后,好时还是拒绝了亿滋的提议。从目前的股价表现来看,如果好时寻求出售,它有望获得一个更好的收购价格。

关键词:亿滋 为好 时开 出了 一个 高达 230 亿美元 收购 方